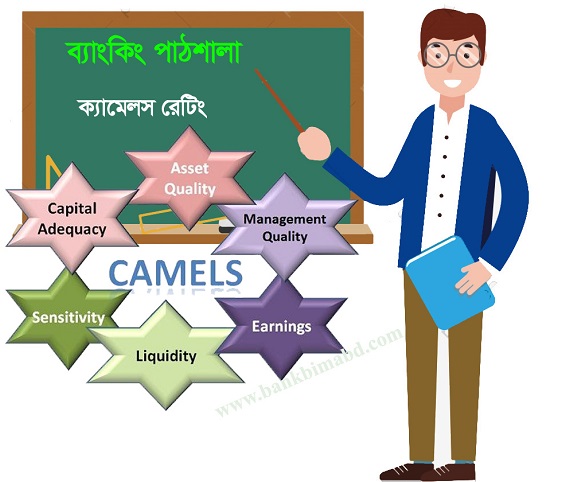

ব্যাংকের পারফরম্যান্স রেটিং করার আন্তর্জাতিকভাবে স্বীকৃত, অত্যন্ত জনপ্রিয় ও সফল পদ্ধতি হচ্ছে ‘ক্যামেলস’ রেটিং। আমাদের দেশের কেন্দ্রীয় ব্যাংক এ পদ্ধতি অনুসরণ করে থাকে। ইংরেজি ছয়টি শব্দের প্রথম অক্ষরের সমন্বয়ে ‘ক্যামেলস’ গঠিত। ক্যামেলস রেটিং হলো একটি ব্যাংকের আর্থিক স্বাস্থ্যের দিকনির্দেশক। ব্যাংকিং নিয়ন্ত্রন সংস্থা কর্তৃক ১৯৭৯ সল থেকে সমন্বিত আর্থিক প্রতিষ্ঠান রেটিং ব্যবস্থা (‘Uniform Financial Institutions Rating System (UFIRS)’)প্রচলিত হয়ে আসছে। এ ব্যবস্থার মাধ্যমে ৫টি মানদন্ডের ভিত্তিতে রেটিং করা হত এগুলো হলো-

(১) মূলধন পর্যাপ্ততা (Capital Adequacy)

(২) সম্পত্তির গুণমান (Asset quality)

(৩) ব্যবস্থাপনা (Management)

(৪) আয় (Earnings)এবং

(৫) তারল্য (Liquidity)।

নব্বইয়ের দশকের প্রথম দিকে আর্থিক প্রতিষ্ঠানগুলোর অর্থনৈতিক অবস্থার প্রতিফলন এবং ব্যাংকিং বিধিমালার সাথে সংগতি রেখে বাংলাদেশে ব্যাংকিং কার্যক্রমের পাঁচটি গুরুত্বপূর্ণ মাত্রা মূল্যায়নের ভিত্তিতে ক্যামেল রেটিং এর প্রবর্তন করা হয়। ২০০৬ সাল থেকে বাংলাদেশ ব্যাংক ক্যামেল রেটিংএ ‘এস‘ বা ‘বাজার ঝুঁকির প্রতি সংবেদনশীলতা’ (Sensitivity to Market Risk) যুক্ত করায় শব্দটি ‘ক্যামেলস‘ (CAMELS) নাম ধারন করে।

ব্যাংকের সার্বিক অবস্থা জানার লক্ষ্যে অফ সাইট সুপারভিশনও এর ক্যামেল রেটিং প্রচলন করে যা ১৯৯৩ সাল থেকে ব্যাংক নিয়ন্ত্রণ বিভাগের অফ সাইট সুপারভিশন ইউনিট কর্তৃক ২৪-৮-৯৩ তারিখের বিসিডি সার্কুলার নং- ২০/৯৩-এর মাধ্যমে প্রবর্তন করা হয়েছে। বাংলাদেশ ব্যাংক প্রতি ছয় মাস পর ব্যাংকের সামগ্রিক আর্থিক অবস্থার ওপর ভিত্তি করে এই রেটিং প্রকাশ করে।

ব্যাংক খাতে সংস্কার কর্মসূচির আওতায় ব্যাংকিং সেক্টরে গতি আনয়নের লক্ষ্যে বাংলাদেশ ব্যাংক তদারকির ক্ষেত্রে বেশ কিছু পরিবর্তন সাধন করেছে। এর প্রধান লক্ষ্য ও উদ্দেশ্য হচ্ছে এই খাতে স্থিতিশীলতা ও প্রবৃদ্ধি অর্জন করা। এই পরিবর্তিত পরিস্থিতিতে নিয়ন্ত্রণকারী ব্যাংক হিসাবে বাংলাদেশ ব্যাংক তদারকি ব্যবস্থা জোরদার ও আধুনিকীকরণের পদক্ষেপ নেয় এবং সেই প্রেক্ষিতে ব্যাংকসমূহের কার্যক্রম সার্বিক আর্থিক অবস্থা তথা পারফরমেন্স মূল্যায়নের লক্ষ্যে বাংলাদেশ ব্যাংক আন্তর্জাতিক মাপকাঠিতে ক্যামেল রেটিং নামে নতুন পদ্ধতির প্রবর্তন করে। শুধুমাত্র পরিচালন মুনাফা দেখে ব্যাংকের ভালোমন্দ বোঝা যায় না। ব্যাংকের মূলধন পর্যাপ্ততা, সম্পদের মান, ব্যবস্থাপনা দক্ষতা, আয়-সক্ষমতা, তারল্য পরিস্থিতি ও বাজার ঝুঁকির প্রতি সংবেদনশীলতার বিষয়গুলো বিবেচনায় আনতে হয়।

মূলতঃ ব্যাংকগুলোর আর্থিক সক্ষমতা যাচাই করার জন্য অভিন্ন রেটিং ব্যবস্থা ব্যবহার করে থাকে। এই রেটিং সিস্টেমটি ব্যাংকিং ব্যবস্থার অবস্থা সম্পর্কে অর্থবহ এবং সংক্ষিপ্ত তথ্য সরবরাহ করে, পাশাপাশি ব্যাংকগুলোর কোন সমস্যা থাকলে তা চিহ্নিত করা হয় এবং সমস্যা থেকে উত্তরনের জন্য কেন্দ্রীয় ব্যাংকের নিবিড় তদারকির মধ্যে রাখা হয়।

এই পদ্ধতির মাধ্যমে বাংলাদেশ ব্যাংক সমস্যা সংকুল ব্যাংক ও আর্থিক প্রতিষ্ঠানসমূহকে চিহ্নিত করে এদের কার্যক্রম সতর্কতার সাথে পর্যবেক্ষণ করে এবং প্রয়োজনীয় ব্যবস্থা গ্রহণসহ ব্যাংক সম্পর্কেও সমস্যা সমাধানের পদক্ষেপ গ্রহণের পরামর্শ দেয়। বাংলাদেশ ব্যাংকে এই লক্ষ্যে একটি প্রবলেম ব্যাংক মনিটরিং বিভাগ খোলা হয়েছে। Camel Rating-Gi মাধ্যমে সমস্যা ব্যাংকসমূহের সমস্যাসমূহ সমাধানে যথাযথ ব্যবস্থা নেওয়া হবে এই মর্মে সংশ্লিষ্ট ব্যাংসমূহের পরিচালক পর্ষদ হতে অঙ্গীকারনামা (MOA) গ্রহণেরও ব্যবস্থা চালু করা হয়েছে। সম্প্রতি বাংলাদেশ ব্যাংক Camel এর সাথে সংযুক্ত করে ক্যামেল রেটিং প্রবর্তন করেছে।

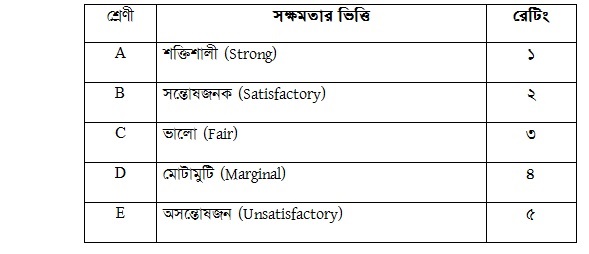

ব্যাংকগুলোকে আর্থিক সক্ষমতার ভিত্তিতে ৫টি শ্রেনিতে রেটিং করা হয়ঃ

ক্যামেলস রেটিং হচ্ছে ব্যাংকগুলোর পারফরমেন্সের একটি নির্দেশক। সাধারণত ব্যাংকের মূলধনের অবস্থা, আয়, ব্যয়, ব্যবস্থাপনা, সক্ষমতাসহ বিভিন্ন বিষয় এতে প্রতিফলিত হয়। সেখানে এখন নতুন করে স্প্রেডের বিষয়টি যুক্ত করা হয়েছে। এতে করে যাদের সীমার অতিরিক্ত স্প্রেড থাকবে তাদের রেটিং খারাপ আসবে।

ভালো লভ্যাংশ দিতে পারবে না। ধীরে ধীরে ব্যাংকটি রুগ্ন ব্যাংকে পরিণত হবে। এতে আমানত সংগ্রহ করতে পারবে না। গ্রাহকশূন্য হওয়ার আশংকা তৈরি হবে। শ্রেণিকৃত ঋণের নানা নেতিবাচক প্রভাব ‘ক্যামেলস’ রেটিংয়ের ওপর পড়ে। সবচেয়ে বড় কথা, ঋণের টাকা আটকে পড়ায় ব্যাংকের নতুন ঋণ দেওয়ার সক্ষমতা কমে যায়। সোজা কথায়, ঋণখেলাপিদের কারণে নতুন ব্যবসায়ী ও শিল্পোদ্যোক্তারা ব্যাংক ঋণ থেকে বঞ্চিত হন।

কোন ব্যাংক কত শাখা খুলতে চায় সে বিষয়ে বছরের শুরুতে বাংলাদেশ ব্যাংকে আবেদন করতে হয়। এরপর ব্যাংকগুলোর ব্যবসায়িক পরিকল্পনা, মূলধন পরিস্থিতি, খেলাপি ঋণের হারসহ বিভিন্ন বিষয় বিবেচনায় নিয়ে শাখা খোলার অনুমতি দেয়া হয়। যেসব ব্যাংকের আর্থিক পরিস্থিতি (ক্যামেলস রেটিং) যত ভালো সেসব ব্যাংককে তত বেশি শাখা খোলার অনুমতি দেয়া হয়। সরকারি ব্যাংকগুলোর আর্থিক পরিস্থিতি ভালো না থাকাসহ বিভিন্ন কারণে সাম্প্রতিক বছরগুলোয় বিশেষ বিবেচনা ছাড়া এসব ব্যাংকের নতুন শাখা খোলার অনুমতি দেয়া হয় না। কেন্দ্রীয় ব্যাংকের পরিচালনা পর্ষদের সিদ্ধান্ত অনুযায়ী কোনো ব্যাংকের সার্বিক আর্থিক সূচক ‘ক্যামেলস’ রেটিং ৩ বা তার বেশি হলে পর্যবেক্ষক নিয়োগ দেওয়ার বিধান রয়েছে।

টেকসই ব্যাংকিং এর জন্য পরিবেশবান্ধব খাতে অর্থায়ন বাড়াতে গ্রিন ব্যাংকিংকে ক্যামেলস রের্টিং এর অন্তর্ভুক্ত করে বাংলাদেশ ব্যাংক। পরিবেশবান্ধব অর্থায়নের বার্ষিক লক্ষ্যমাত্রা নির্ধারণ করে বাংলাদেশ ব্যাংকের গ্রিন ব্যাংকিং এন্ড সিএসআর বিভাগ এ সংক্রান্ত একটি নীতিমালা জারি করে। নীতিমালায় বলা হয়েছে, ২০১৩ সালের আগে তফসিলিভুক্ত ব্যাংকগুলোর জন্য এ লক্ষ্যমাত্রা ২০১৫ সালের জানুয়ারি থেকে ব্যাংকের বিতরণকৃত মোট বার্ষিক ফান্ডেড ঋণ/বিনিয়োগের ৫ শতাংশ হতে হবে। ২০১৩ সালের পরে তফসিলিভুক্ত ব্যাংকগুলোর জন্য এ লক্ষ্যমাত্রা হবে ৩ শতাংশ। তবে আর্থিক প্রতিষ্ঠানের জন্য এ হার হবে ৪ শতাংশ করে। এতে আরো উল্লেখ করা হয়, ২০১৬ সালের জানুয়ারি থেকে সকল ব্যাংক ও আর্থিক প্রতিষ্ঠানের জন্য এই হার হবে ৫ শতাংশ। তবে নীতিমালায় বলা হয়, বাংলাদেশ ব্যাংক কর্তৃক নির্ধারিত স্বীকৃত পরিবেশবান্ধব খাতের জন্য এই নির্দেশনা প্রযোজ্য হবে। সে হিসেবেই এ খাতের বিনিয়োগকে মূল্যায়িত করবে বাংলাদেশ ব্যাংক।

জলবায়ু পরিবির্তনজনিত ঝুঁকির সঙ্গে উপযোগী পরিবেশ রক্ষায় ব্যাংক ও আর্থিক প্রতিষ্ঠানের বিদ্যমান প্রচেষ্টা আরো দ্রুত হারে বৃদ্ধি করার জন্য এই উদ্যোগ নেওয়া হয়েছে বলে জানিয়েছে বাংলাদেশ ব্যাংক। বাংলাদেশ ব্যাংকের নীতিমালায় বলা হয়, গ্রিন ব্যাংকিং কার্যক্রমের লক্ষ্যমাত্রা অর্জন তাদের ক্যামেলস রেটিং এর অন্তর্ভুক্ত হবে। প্রতি তিন মাস পরপর গ্রিন ব্যাংকিং এর তথ্য বাংলাদেশ ব্যাংকে জমা দিতে হবে। কোনো ব্যাংক বা আর্থিক প্রতিষ্ঠান এই লক্ষ্যমাত্রা অর্জনে ব্যর্থ হলে ব্যাংক কোম্পানি ও আর্থিক প্রতিষ্ঠান আইন অনুযায়ী তাদের বিরুদ্ধে প্রয়োজনীয় ব্যবস্থা গ্রহণ করা হবে বলে উল্লেখ করা হয়।

বেসরকারি খাতের উৎপাদনমুখী শিল্প উদ্যোক্তাদের জন্য বৈদেশিক মুদ্রায় দীর্ঘ মেয়াদি ঋণের সুদহার কমিয়েছে কেন্দ্রীয় ব্যাংক, গত ০১ নভেম্বর ২০১৭ তারিখে বাংলাদেশ ব্যাংকের এক প্রজ্ঞপনের মাধ্যমে এ তথ্য জানানো হয়। বিশ্বব্যাংকের আর্থিক খাত সহায়তা প্রকল্পে (এফএসএসপি) সুদহার প্রতি ক্ষেত্রে দশমিক ৫০ শতাংশ বেসিস পয়েন্ট কমানো হয়েছে। এর ফলে ব্যাংকগুলো এ তহবিল থেকে এখন সর্বোচ্চ লাইবর যোগ ২ থেকে ৩ শতাংশ সুদে ঋণ নিতে পারবে। এতদিন এই সুদ ছিল আড়াই থেকে সাড়ে ৩ শতাংশ।

যে ব্যাংকের ক্যামেলস রেটিং মান যতো ভালো তারা ততো কম সুদে ঋণ দিতে পারে। আর শুধুমাত্র ১, ২ ও ৩ রেটিং মান পাওয়া ব্যাংক এখান থেকে অর্থ নিতে পারে। ক্যামেলস রেটিংয়ে মান-১ পাওয়া ব্যাংকগুলো এখন পাঁচ বছর মেয়াদি ঋণ বিতরণ করবে লন্ডন আন্তঃব্যাংক অফার রেট (লাইবর) যোগ ২ শতাংশ। আগে এটি ছিল আড়াই শতাংশ। সাত বছর মেয়াদি ঋণ লাইবর যোগ ২ দশমিক ২৫ শতাংশ সুদে এবং ১০ বছর মেয়াদি ঋণ দেবে লাইবর যোগ আড়াই শতাংশ সুদে। আগে এই দুই মেয়াদী ঋণের সুদ ছিল যথাক্রমে ২ দশমিক ৭৫ ও ৩ শতাংশ।

পরবর্তী দুই রেটিং মানে প্রতি পর্যায়ে সুদহার দশমিক ২৫ শতাংশ হারে বেশি। অর্থাৎ ক্যামেলসে ২ রেটিং ব্যাংকগুলো এই তিন মেয়াদী ঋণের ক্ষেত্রে যথাক্রমে ২ দশমিক ২৫, আড়াই ও ২ দশমিক ৭৫ শতাংশ সুদে ঋণ নিতে পারবে। তিন রেটিংভুক্ত ব্যাংকগুলো ঋণ নিতে পারবে আড়াই, ২ দশমিক ৭৫ ও ৩ শতাংশ সুদে। প্রতিক্ষেত্রে আগের তুলনায় সুদ হার দশমিক ৫০ শতাংশ করা হয়েছে। এর আগে ২০১৬ সালের নভেম্বরে এই তহবিলের সুদ হার দশমিক ৫০ শতাংশ বেসিস পয়েন্ট করে কমানো হয়।

ক্যামেলস রেটিং অনুযায়ী দুর্বল ব্যাংক ও আর্থিক প্রতিষ্ঠানে আমানত রাখার ক্ষেত্রেও অনেক প্রতিষ্ঠান সতর্কতা অবলম্বন করে থাকে। জানা যায়, অর্থ মন্ত্রণালয় বাংলাদেশ পেট্রোলিয়াম করপোরেশন (বিপিসি) ও পেট্রোবাংলাকে দুর্বল ব্যাংকে টাকা জমা না রাখার নির্দেশ দেয়া হয়েছে। ক্যামেলস রেটিং অনুযায়ী দুর্বল ব্যাংক ও আর্থিক প্রতিষ্ঠানে আমানত না রাখতে ইতোমধ্যে বিপিসি ও পেট্রোবাংলাকে নির্দেশনা দেয়া হয়েছে।

কোন ব্যাংকের আর্থিক অবস্থা ভালো বা খারাপ, কোন কোন ব্যাংক ঝুঁকি ব্যবস্থাপনা পরিপালন করে তা বিবেচনা করে টাকা জমা রাখবে বিপিসি। কিছু ব্যাংক আছে তিন মাস মেয়াদী আমানত রাখার পরে আমানত ফেরত দিতে পারে না। এসব ব্যাংককে দুর্বল ব্যাংক হিসেবে চিহ্নিত করা হয়েছে। জানা যায়, বিপিসির অধিকাংশ আমানত সরকারি মালিকানাধীন বাণিজ্যিক ব্যাংকে রাখা হয়। তবে, আকর্ষণীয় মুনাফার জন্য কিছু আমানত অন্য ব্যাংক ও আর্থিক প্রতিষ্ঠানেও রাখা হয়।

ক্যামেল রেটিং একটি প্রতিষ্ঠানের আর্থিক মানদন্ডের গুরুত্বপূর্ণ ভিতি। তাই ক্যামেলস রেটিং এ নিজেদেরকে উন্নতি করতে ব্যাংক ও আর্থিক প্রতিষ্ঠান সব সময় সচেষ্ট থাকে। কারণ ক্যামেলস রেটেংয়ের সাথে আমানতকারী, বিনিয়োগকারী, ঋণ গ্রহীতা সবার আস্থার জায়গা তৈরি করে। সাধারণত বছর শেষে অর্থাৎ ডিসেম্বর মাসের তথ্যের ভিত্তিতে ব্যাংকগুলোর আর্থিক সূচক বিবেচনা করা হয়। ব্যাংকগুলোর সব ধরনের সক্ষমতা প্রকাশ পায় বছরের শেষ সূচকের ওপর ভিত্তি করে। ক্যামেল রেটিং, ব্যাংকের বছর শেষে লভ্যাংশ নির্ভর করে ডিসেম্বরের তথ্যের ভিত্তিতে। এ কারণে ব্যাংকগুলো নানা উপায় অবলম্বন করে ডিসেম্বরের আর্থিক সূচক ভালো করার চেষ্টা করে।