অর্থায়ন হল কোন খাত হতে প্রতিষ্ঠানের ব্যবহারের জন্য অর্থ প্রাপ্তি। যেমন শেয়ার বিক্রি, ব্যাংক লোন, উদ্যোক্তাদের যোগানকৃত মূলধন ইত্যাদি। এধরণের অর্থায়নের মাধ্যমে প্রতিষ্ঠানের ব্যাংক হিসাবে বা নগদ খাতে সরাসরি টাকা আসে তাই এ অর্থায়নকে ফান্ডেড অর্থায়ন বলে। সংক্ষেপে ফান্ডেড ঋণ বলতে ব্যাংক থেকে সরাসরি টাকা দেওয়াকে বোঝায়। আরেক ধরণের অর্থায়ন আছে যেখানে প্রতিষ্ঠানের ব্যাংক হিসাবে বা নগদ খাতে সরাসরি টাকা জমা হয় না কিন্তু ব্যবসায়ের প্রয়োজন মিটে থাকে নন ফান্ডেড অর্থায়ন বলা হয়।নন ফান্ডেড অর্থায়নের মাধ্যমে ব্যাংক ভবিষ্যতের কোন নির্দ্দিষ্ট তারিখে অর্থ পরিশোধের অঙ্গিাকার করে। নন-ফান্ডেড বলতে এলসি,গ্যারান্টিসহ বিভিন্ন সম্ভাব্য দায়কে বোঝানো হয়।

অফ-ব্যালেন্স-শীট একটি হিসাব পদ্ধতি যার ফলে কোম্পানিগুলি নির্দিষ্ট সম্পদ বা দায়বদ্ধতাগুলি এমনভাবে রেকর্ড করে যাতে সেগুলি ব্যালেন্স শীটে প্রকাশিত হয়না। এগুলোকে অফ ব্যালেন্স শীট ফাইন্যান্সিং নামেও অভিহিত করা হয়। ঝুঁকিবিহীন প্রক্রিয়ায় অর্থ আয় বা সম্ভাব্য ঝুঁকি এড়ানো কৌশলসমূহ এর আওতাভুক্ত। বিশ্বায়নের যুগে পৃথিবীর অন্যান্য দেশের মত বাংলাদেশের ব্যাংক ও আর্থিক প্রতিষ্ঠানসমূহ ব্যবসায় ঝুঁকি হ্রাস ও লাভজনকতা বৃদ্ধির উদ্দেশ্যে এ ধরনের অর্থায়নের পরিধি সম্প্রসারিত হচ্ছে। এধরনের কার্যক্রমের মধ্যে উল্লেখযোগ্য হলো লেটার অব ক্রেডিট, একসেপ্টেন্স, এনডোর্সমেন্ট, ব্যাংক গ্যারান্টি ইত্যাদি।

বাংলাদেশ ব্যাংকের বিআরপিডি সার্কুলার নং ০৬ তারিখ ২৫/০৪/২০২৩ এর মাধ্যমে অফ ব্যালেন্স শীটের উপাদান ও প্রভিশন সংরক্ষনের নিম্ন বর্ণিত নির্দেশনা প্রদাণ করেছেঃ

অফ-ব্যালেন্স-শীটের উপাদানসমূহ

ক. সম্ভাব্য দায় (Contingent Liability)

- Acceptances & Endorsements

এটি তৃতীয় পক্ষের এক ধরনের গ্যারান্টি। দুটি পক্ষের মধ্যে কোনো আর্থিক বাধ্যবাধকতা বা লেনদেনের ক্ষেত্রে একটি পক্ষ অঙ্গীকার পূরণ বা মূল্য পরিশোধে ব্যর্থ হলে তৃতীয়ে একটি পক্ষ উক্ত অর্থ পরিশোধের অঙ্গীকার করে।মেয়াদী এলসি (Deferred LC) এর ক্ষেত্রে নেগোশিয়েটিং ব্যাংক কর্তৃক রপ্তানি দলিলাদিসহ বিল Endorse করার করার মাধ্যমে ইস্যুইং ব্যাংকে উপাস্থাপন করা হলে উক্ত ব্যাংক আমদানিকারকের পক্ষে এলসির শর্তানুযায়ী ভবিষ্যতের কোন নির্দ্দিষ্ট তারিখে বিল পরিশোধে অঙ্গিাকার করে যা Acceptances হিসাবে অভিহিত করা যায়। এর ফলে বিলের মেয়াদ পূর্তিতে আমদানিকারক মূল্য পরিশোধে ব্যর্থ হলেও ইস্যুইং ব্যাংক পরিশোধ করতে বাধ্য থাকবে। Acceptances এক ধরনের ব্যাংকিং ঋণ বা অর্থায়ন পদ্ধতি যার মাধ্যমে ব্যাংক বিলের মেয়াত্তোর্ণ তারিখ বা তার পূর্বে মূল্য পরিশোধ করতে বাধ্য থাকে।

- Letters of Guarantee

চুক্তিভুক্ত কোন পক্ষ আর্থিক বহির্ভূত বাধ্যবাধকতা যেমন কোন নির্দ্দিষ্ট কার্যসম্পাদ বা নির্দিষ্ট তরিখের মধ্যে পণ্য সরবরাহ করতে ব্যর্থ হলে তৃতীয় পক্ষ অর্থ প্রদানের অঙ্গীকার করে। এটি Standby Letter of Creditও হতে পারে।স্ট্যান্ড বাই লেটার অব ক্রেডিট (এসবিএলসি) এক প্রকার পেমেন্ট গ্যারান্টি যা গ্রাহকের পক্ষে ব্যাংক প্রদান করে থাকে। কোন চুক্তিতে দুটি পক্ষ যদি ভিন্ন দেশের হয় এবং চুক্তির শর্ত যথাযথভাবে পরিপালিত না হওয়ার আশঙ্কা থাকে সেক্ষেত্রে বেনিফিসিয়ারীর অনুকূলে এসবিএলসি ইস্যু করা হয়। এসবিএলসি একজন গ্রাহককে অপর পক্ষ চুক্তি ভঙ্গের সম্ভাব্য আর্থিক ক্ষতি হতে রক্ষা করে। এসবিএলসি এক ধরনের অপ্রত্যাহারযোগ্য ডকুমেন্টারি নিশ্চয়তা যা ব্যাংক কর্তৃক ৩য় পক্ষকে দেয়া হয়।এটা গ্যারান্টরের পক্ষ থেকে এক ধরনের ঋণ বা অর্থায়ন সুবিধা দেয়া হয়।

- Irrevocable Letters of Credit

লেবার অব ক্রেডিট বা ঋণপত্রকে আন্তর্জাতিক ব্যবসা বাণিজ্যের গুরুত্বপূর্ণ সেতুবন্ধন হিসাবে মনে করা হয়। দেশে বিদেশে অপরিচিত, অজানা, অচেনা ক্রেতা বিক্রেতাদের মধ্যে বাণিজ্যিক লেনদেন, আদানপ্রদান নিষ্পন্ন করার জন্য লেটার অব ক্রেডিট গুরুত্বপূর্ণ ভূমিকা পালন করে। এলসি হচ্ছে আন্তর্জাতিক বানিজ্যে প্রচলিত অনেক অর্থ পরিশোধ পদ্ধতির মধ্যে একটি। এটি পৃথিবীব্যাপী সবচেয়ে জনপ্রিয়, নিরাপদ ও সর্বজনগ্রাহ্য অর্থ পরিশোধ মাধ্যম। আন্তর্জাতিক লেনদেন পরিশোধের সর্বজনস্বীকৃত ও বহুল প্রচলিত মাধ্যম হিসাবে লেটার অব ক্রেডিট ব্যবহৃত হয়। এটি ক্রেতার পক্ষে ব্যাংক কর্তৃক প্রদত্ত ঋণের দলিল, যা দ্বারা বিক্রেতার বিলের মূল্য পরিশোধের নিশ্চয়তা বিধান করা হয়।

- Bills for Collection

ডকুমেন্টারি কালেকশন পদ্ধতিতে বিক্রেতা মালামাল ক্রেতার নিকট প্রেরণ করে। একই সাথে বিক্রেতা পণ্য প্রেরণ বা জাহাজীকরণসংক্রান্ত দলিলাদি যেমন : কমার্সিয়াল ইনভয়েস, বিল অব লেডিং, ইন্স্যুরেন্স দলিলাদি, সার্টিফিকেট অব অরিজিন, বিনিময় বিল ইত্যাদি অনুমোদিত ডিলার ব্যাংকর মাধ্যমে ক্রেতার নিকট প্রেরণ করে। এ পদ্ধতি (Cash against Documents-CAD) নামে অভিহিত।

- Other Contingent Liabilities:

খ. অন্যান্য অঙ্গীকার

i) Documentary credits and short term trade-related transactions;

ii) Forward assets purchased and forward deposits placed;

iii) Undrawn note issuance and revolving underwriting facilities;

iv) Undrawn formal standby facilities, credit lines and other commitments.

প্রভিশন বা-সঞ্চিতি সংরক্ষণ

ব্যাংকগুলো মোট অফ ব্যালেন্সসিট এক্সপোজারের বিপরীতে সরুদ্ধে বিধান বজায় রাখবে (নগদ মার্জিনের পরিমাণ বা যোগ্য জামানতের মূল্য এই ধরনের এক্সপোজার গণনা করার সময় কাটা হবে না), যার শেষ মেয়াদ আছে,নিম্নলিখিত পদ্ধতিতে প্রভিশন বা-সঞ্চিতি সংরক্ষণ করতে হয়ঃ

i) Acceptances and Endorsements: 1.00%.

ii) Letters of Guarantee:

- Provisioning requirement against letters of guarantee: 1.00%.

-দেশের সরকার কর্তৃক ইস্যুকৃত কাউন্টার গ্যারান্টি: ০%

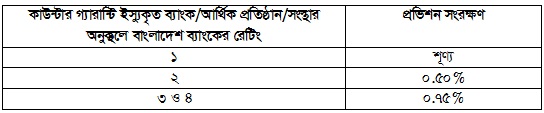

যেসব গ্যারান্টির বিপরীতে কাউন্টার গ্যারান্টি ইস্যু করা হয় সে সব গ্যারান্টির প্রভিশন নিম্নরূপঃ

iii) অপ্রত্যাহারযোগ্য লেটার অব ক্রেডিট (Irrevocable Letters of Credit)

Short-term self-liquidating trade L/C: 0.50%

Other LCs including L/C used as guarantee or confirmation: 1.00%

iv) Bills for Collection: NIL

v) Other Contingent Liabilities:

With an original maturity up to one year: 0.50%.

With an original maturity over one year: 1.00%.

B. Other Commitments :

Unconditionally cancellable – NIL

With certain drawdown - 1.00%

Others with an original maturity up to one year - 0.50%.

Others with an original maturity over one year – 1.00%.

C. অতিরিক্ত সঞ্চিতি

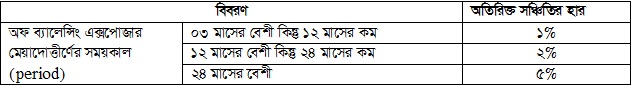

উপরে (ক ও খ) তে উল্লেখিত দায়-দেনার তারিখ মেয়াদোত্তীর্ণ হলে নিম্নোক্তভাবে প্রভিশন সংরক্ষণ করতে হবেঃ

উপরে (ক ও খ) উল্লেখিত অফ ব্যালেন্সিং এক্সপোজার আদালতে মামলাধীন থাকলে আরো অতিরিক্ত ৫% হারে প্রভিশন সংরক্ষণ করতে হবে।

লেখকঃ ব্যাংকার এবং “বৈদেশিক বিনিময় বানিজ্য ও অর্থায়ন” বই এর লেখক।

Email: ma_masum@yahoo.com